Ce este leasingul financiar?

Leasingul este o operatie practicata inca din cele mai vechi timpuri si este definit drept un contract prin care locatorul este de acord sa acorde utilizarea temporara sau folosinta bunurilor locatarului, indiferent daca acesta este persoana fizica sau juridica, fortandu-l pe acesta din urma sa plateasca un venit regulat care sa acopere valoarea initiala a proprietatii, plus sarcina financiara, precum si costurile suplimentare prevazute in contract.

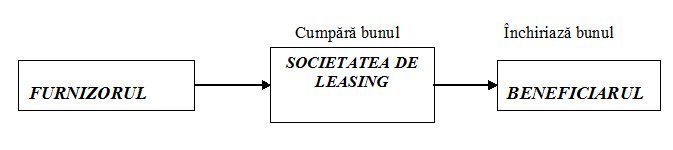

Aceasta operatiune se prezinta potrivit figurii de mai jos:

Pentru ca o operatiune de leasing sa fie considerata leasing financiar trebuie sa existe urmatoarele conditii:

-

in momentul incheierii contractului de leasing, atat riscurile cat si beneficiile dreptului de proprietate sunt preluate de catre utilizator;

-

in contractul de leasing se prevede expres ca la expirarea acestuia dreptul de proprietate asupra bunului se transfera utilizatorului;

-

utilizatorul are dreptul ca la incheierea contractului de leasing sa achizitioneze bunul;

-

chiar si in conditiile in care dreptul de proprietate nu este transferat, perioada de folosire a bunului in sistem de leasing acopera cel putin 75% din durata normata de utilizare a bunului.

Avantaje ale leasingului financiar:

-

Cel mai mare avantaj al leasingului este dat de faptul ca platile aferente sunt repartizate pe parcursul mai multor ani, prin urmare, nu poate fi vorba de povara unei singure plati semnificative in numerar. Acest lucru ajuta o afacere in mentinerea unui profil constant cash-flow;

-

Pe de alta parte, optand pentru un leasing financiar, se pot face investitii in active de buna calitate care, in alte conditii, ar putea fi inaccesibile sau costisitoare;

-

Platile de leasing sunt considerate drept cheltuieli de exploatare, si, prin urmare, de interes, sunt deductibile fiscal;

-

Cheltuielile de leasing primesc acelasi tratament ca si cele cu dobanzile, cu toate acestea, contractul de inchiriere in sine este tratat diferit de datorii. Leasingul este clasificat drept datorie in afara bilantului si nu apare in acesta;

-

Leasingul financiar permite o mai buna planificare. De regula, cheltuielile de inchiriere raman constante pentru toata perioada de inchiriere a activului. Acest lucru ajuta la planificarea cheltuielilor sau a iesirilor de numerar atunci cand se efectueaza un exercitiu bugetar;

-

Leasingul este o optiune ideala pentru o afacere setup, dat fiind ca presupune costuri initiale mai mici;

-

La sfarsitul perioadei de leasing, locatarul are dreptul de a cumpara bunul si de a rezilia contractul de leasing, acest lucru oferind flexibilitate pentru afaceri.

Dezavantaje ale leasingului financiar

Intre dezavantajele leasingului financiar notam:

-

Cheltuielile de leasing: Platile de leasing sunt tratate ca si cheltuieli, mai degraba decat sub forma de plati de capital.

-

Beneficii financiare limitate: In cazurile in care utilizarea activului nu serveste cerinta dupa cativa ani, platile de leasing devin o povara.

-

Accesul limitat la alte imprumuturi: Avand in vedere faptul ca investitorii trateaza leasingul pe termen lung asemeni unei datorii, ar putea face dificil ca afacerea sa abordeze imprumuturi suplimentare.

-

Documentare: In general, pentru a intra intr-un contract de leasing este necesar sa se treaca printr-un proces complex cu o documentatie temeinica si o examinare corespunzatoare.

-

Chiriasul ramane responsabil pentru intretinerea si functionarea corespunzatoare a activului aflat in leasing.

- Susține antreprenorii din viața ta! - 10/06/2024

- Dă start verii cu un cadou de la Simplu Credit! - 20/05/2024

- Transformă-ți masa de Paște cu un card cadou de 400 Lei de la Simplu Credit! - 24/04/2024